被带到仓库糟蹋: 上市即巅峰?这家公司IPO超募129%,最新股价仅为高点四成,股权激励指标又遭质疑

最佳答案:2021年12月上市时,原拟募资5.07亿元的湿巾制造商洁雅股份迎来自身高光时刻:业绩连续三年大涨;IPO超募资金6.56亿元;发行价57.27元/股,上市首日最高涨至95.94元。 7个多月过后,却是

2021年12月上市时,原拟募资5.07亿元的湿巾制造商洁雅股份迎来自身高光时刻:业绩连续三年大涨;IPO超募资金6.56亿元;发行价57.27元/股,上市首日最高涨至95.94元。

7个多月过后,却是另外一番景象:业绩由此前快速增长转为今年一季度营收同比下降47.91%;股权激励计划饱受诟病,修订后仍质疑不断;股票7月22日收盘价39.05元/股,仅为上市首日高点的40.7%。

上市前后业绩差异显著

2021年12月,拟募资5.07亿元的洁雅股份在创业板IPO,实际募资11.63亿元,超募6.56亿元,超募比例达129%。

上市之前,洁雅股份的业绩连连报喜。2019年至2021年的三年里,公司营收从2.77亿元上升至9.84亿元,净利润从0.68亿元上升至2.20亿元。

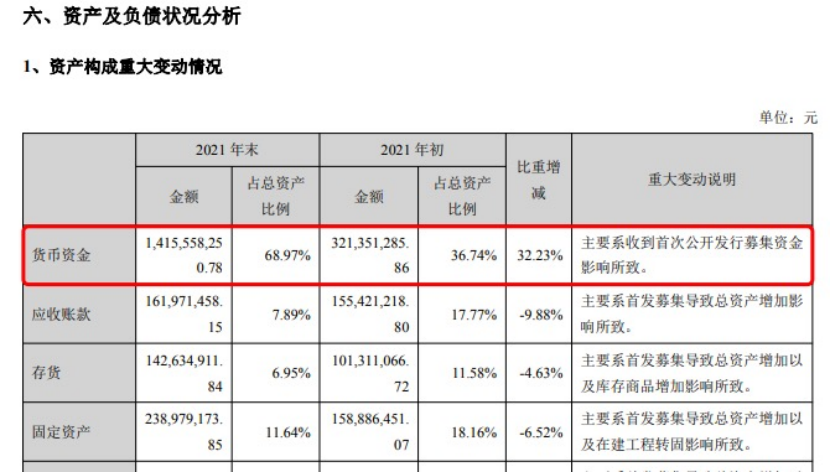

凭借超11亿元的募集资金,以及上市前业绩的持续向好,公司资产规模也实现飞跃。洁雅股份总资产从2019年末的3.94亿元上升至2021年末的20.53亿元,净资产规模从2.64亿元上升至16.93亿元。公司2021年年报称,公司不超17亿元的净资产中,货币资金达14.16亿元,占净资产比例约为83.64%,占总资产比例为68.97%。

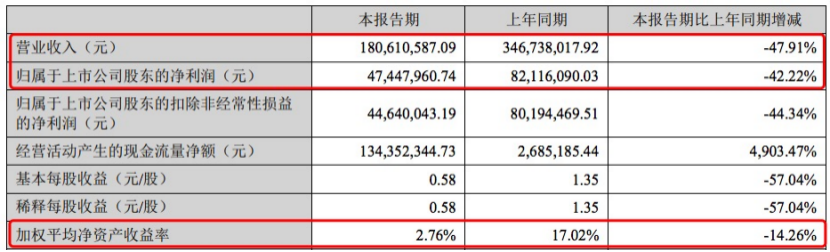

但是,洁雅股份上市后首份财报与上市前财报大相径庭,业绩出现下滑。2022年第一季度,公司营业收入从去年同期的3.47亿元下滑至今年的1.81亿元,同比下降47.91%;归母净利润从8212万元下滑至4745万元,同比下降42.22%。与此同时,公司加权平均净资产收益率从去年一季度的17.02%下滑至今年一季度的2.76%。

对于业绩下滑原因,公司公告表示,报告期内,抗菌消毒系列湿巾产品订单出现较大幅度下降,致使公司销售收入和利润较上年同期均出现下降。除上述系列湿巾产品外,公司其他品类销售收入情况相对稳定。

其实早在上市之初,公司已提示可能会出现的两大业绩风险。一是客户集中度较高的潜在风险。2018年、2019年、2020年和2021年上半年,公司向前五名客户的销售额合计占当期营业收入的比例分别为88.54%、90.11%、90.02%和86.60%。

二是业绩快速增长存在不可持续和大幅下滑的风险。2020年新冠肺炎疫情在全球范围内暴发,消费者对抗菌消毒湿巾的需求大幅上升,洁雅股份承接的医用及抗菌消毒系列湿巾订单大幅增加。2020年和2021年公司该类湿巾销售收入达到32281.54万元和53449.92万元。但是由于新冠肺炎疫情暴发,造成短期市场供需失衡,从而导致抗疫相关医用及抗菌消毒系列湿巾产品业绩急剧增长的情况具有一定偶然性,该类业绩增长存在不可持续的风险。如果未来疫情好转导致公司相关产品市场需求持续下降、订单减少,或公司新客户开发不及预期,未来公司业绩存在大幅下滑的风险。

修订股权激励指标仍有争议

2022年7月16日,洁雅股份发布公告称,将实施上市后首次股权激励,却引来投资者的质疑。

有投资者表示:“公司低价股权激励,且考核指标设置得非常之低,饱受市场质疑。虽然符合规则,但不得人心,请慎推行或者调整方案为妥。”有投资者认为:“公司股权激励基本就是默认三年后的营收无法达到上市前的高度了吧?对于广大看好公司的小股东,希望在哪里?”

7月21日,洁雅股份披露股权激励计划草案修订稿,对草案中的业绩考核要求、归属条件、考核指标的科学性和合理性等内容进行了部分修订。

根据修改稿内容,考核年度变更为2023年至2025年。业绩考核目标则修改为,以2022年营业收入为基数,2023年营收增长率不低于10%,2024年营收增长率不低于30%,2025年营收增长率不低于50%。

尽管洁雅股份对业绩考核目标作出修改,但投资者仍不太满意。有投资者指出,“最新的股权激励以2022年的收入为基础进行,我想问对于一个还没有确定2022年的营业收入来作为激活条件,是不是不太合理?是否应该在2022年的业绩明朗之后再进行股权激励更合适?”

另有投资者称,“广大小投资者诟病的激活价格没有改变,我想持有的小散户大部分还是不满意的,投反对票还是大概率事件”。