美女gif趴跪式动态图: VC/PE科创板渗透率升至九成,上市公司隐现LP热

最佳答案:从2019年7月22日至今,科创板开市交易已经三年。作为中国“硬科技”企业的主阵地,共有439家公司在科创板上市,IPO融资金额超6400亿元。截至22日收盘,总市值突破5.5万亿元。 7月22日

从2019年7月22日至今,科创板开市交易已经三年。作为中国“硬科技”企业的主阵地,共有439家公司在科创板上市,IPO融资金额超6400亿元。截至22日收盘,总市值突破5.5万亿元。

7月22日,在上海证券交易所举行的科创板企业座谈会上,中国证券监督管理委员会主席易会满指出,下一步,证监会将坚守科创板定位,不断深化改革创新,着力提升科创板科技引领力和国际竞争力。一是完善支持“硬科技”制度安排,加快做市商制度落地,丰富科创板指数及产品体系,引入更多中长期资金,推动科创板做优做强。二是完善试点注册制安排,加快监管转型,扎实做好全面实行股票发行注册制的各项准备。三是持续加强科创板监管,压实发行人、中介机构责任,依法严惩欺诈发行、财务造假等违法违规行为。

VC/PE科创板渗透率攀升至90.6%

科创板运行三年以来,共孕育了74只百元股,股价最高的为禾迈股份(688032.SH),22日收盘价为910.5元。市值在千亿以上的公司共有5家,最大的为中芯国际(688981.SH),最新市值为3275亿。

今年以来,共有62家企业挂牌上市,数量与同期98家相比有所下降。受外部首日跌破发行价的新股有29支,破发率达到了46%。新股破发更为常见,除受注册制新股报价新规影响外,也与市场内外部环境面临诸多挑战相关。

由于“科创板仍是目前最便捷的投资退出通道”,沈萌表示, 低迷二级市场行情,并没有影响到投资机构“拥抱”科创板的热情。

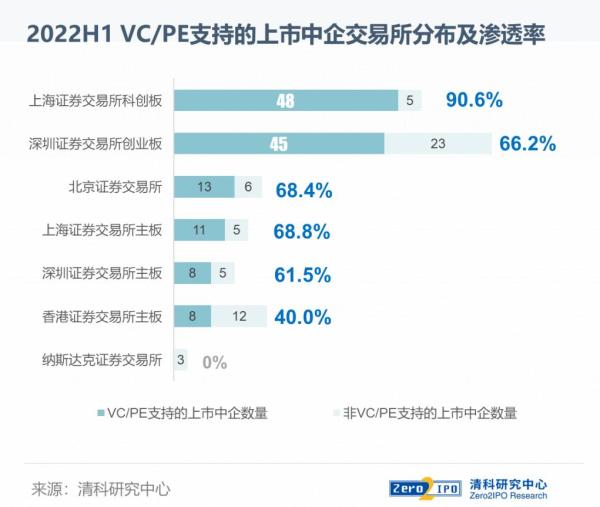

清科研究中心发布《2022上半年VC/PE机构IPO成绩单》数据显示,2022 年上半年,上市市场整体 VC/PE (风投/私募)渗透率为 69.3%,达到历史峰值,其中,科创板 VC/PE 渗透率攀升至 90.6%。

不过,投资机构的账面回报率有所回落。清科研究中心数据显示,上半年,科创板VC/PE支持上市中企账面汇报率为6.17倍(20交易日),低于2021年同期18.07倍。

“消费电子上游产业链,如TWS耳机的芯片,售价只有几元,这样的企业市场规模和市值天花板可能就是几十亿,投资机构或许就只能获得10倍的回报,与过去的C端互联网企业完全不在同一量级。”林玮解释道,“在硬科技领域,我们很难在某一赛道广撒网,通过单一项目高回报而覆盖其他项目损失,而是在深度研究基础上识别并陪跑单个项目,个位数的回报已经乐观。”

业内人士吴孜(化名)也表示,当下估值倒挂,机构被套也并不少见。“近日挂牌上市的一家公司,两年前的最后一轮估值就是50亿,然而现在上市后只有73亿,扣掉IPO募资额折合本轮投前不到46亿。”

如今,VC/PE更倾向于“投早、投小”。吴孜补充道:“只要在早期进入,上市并不是唯一退出的方式或时间点。像我们A轮进去的项目,刚开始估值1-2亿元,到B轮时已经翻了十倍。通过股权转让等方式,上市前退出回报率已经相当可观。”

科创板上市公司现“LP热”

疯狂的互联网公司CVC(企业风险投资)热过后,科创板上市公司接棒涌现第二波浪潮。据澎湃新闻记者不完全统计,多家科创板企业试水CVC。仅在7月,元琛科技(688659.SH)、东微半导(688261.SH)、和元生物(688238.SH)、亚信安全(688225.SH)、呈和科技(688625.SH)等多家公司发布设立产业基金或完成备案相关公告。今年以内,近50家企业设立产业投资基金。

科创板上市公司热衷于做LP(有限合伙人),也曾引发上交所关注。6月,安旭生物因参与产业设立基金,收到(未公开)监管工作函,问询投资基金基本情况、规划以及与上市公司的业务协同等等。

“科创板开板时间较短,上市公司也都表明所在领域具有丰富的成长空间,”沈萌认为引发监管关注原因主要是,作为科创板上市公司应该将募集的资金集中用于自身的技术研发和创新。其表示“通过投资股权基金间接涉足金融业务,如果是与核心主业相关尚有合理性,否则就是对资源的浪费”。

从科创板企业发布的公告来看,产业基金投资方向多集中于产业链上下游。多位行业内人士向澎湃新闻表示,硬科技公司设立产业基金进行投资已是趋势所向。

“归根结底,产业深度一定是科技类投资的演进方向,这在科创板上会体现得更加明显。硬科技投资不同于消费、文娱等赛道,壁垒非常高,在这方面产业方发起的CVC有天然的优势,但也需要避免陷入只为了产业方战略发展而忽视财务回报的情况。” 国方资本管理合伙人孙忞认为由市场化的基金管理平台来运作是“最好的方法”,国方资本已经在尝试产业投资方向发展,包括组建相关的团队以及与产业方联合基金。

“过往企业的做法是在内部成立投资部门,但受制于内部决策机制复杂,一年都很难投出一个项目。”林玮认为:“出资做LP更符合企业需求,由GP(基金管理人)主导决策,这样在需要的时候可以通过基金链接上下游资源,针对供应链、技术或者销售渠道完成战略布局。”

“成立产业基金之初,会有其他LP担心对投资企业丧失话语权,”吴孜向澎湃新闻透露,“我们做法是通过一些前置条件,规避掉相关风险。”

同时,林玮也表示,产业投资要警惕部分赛道过热。“类似半导体、新能源等一些热门赛道,部分CVC为了产业协同的目的甚至会不计成本地抢项目,一旦行业下行,泡沫破灭,企业商誉等科目或将面临减值风险。”