女人越喊痛男人越猛烈: 中信建投策略:增配消费周期 新能源部分环节仍然强势

最佳答案:炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会! 原标题:【中信建投策略】增配消费周期,新能源部分环节仍然强势——2022Q2主动权益基金重仓股分析

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:【中信建投策略】增配消费周期,新能源部分环节仍然强势——2022Q2主动权益基金重仓股分析

来源:陈果A股策略

核心摘要

●股票仓位:偏股型升至2010年以来最高水平

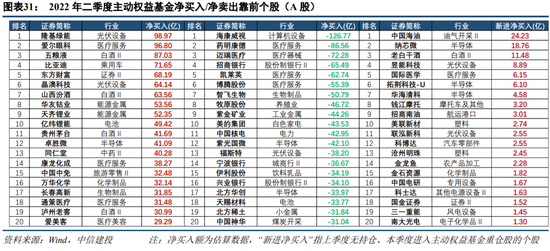

2022年二季度,普通股票型、偏股混合型、灵活配置型基金分别取得8.2%、8.1%、6.6%的收益率,均跑赢市场大盘指数。主动权益基金股票仓位回升,偏股混合型基金股票仓位升至2010年以来最高水平。

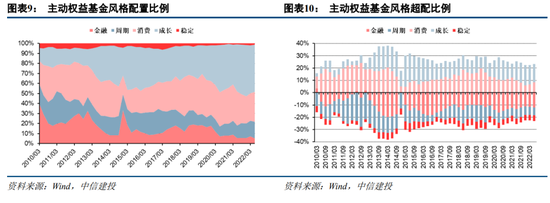

●板块风格配置:转向大市值,增配消费周期,看好科创板

在二季度A股市场触底反弹的过程中,公募资金配置从创业板向主板切换,主动增配消费和周期风格板块较多,但对科创板仍然持续看好。主板的配置比例连续四个季度提升,沪深300成分股的配置比例、超配比例也双双提升。创业板的配置比例连续四个季度下降,降至2010年以来76%分位水平,超配比例环比下降0.7pct,降至2010年以来57%分位水平;科创板的配置比例持续提升至5.5%,超配比例达到2.4%。消费和周期风格出现主动增配,成长风格继续减仓,但无论从绝对还是相对比例来看成长仍然占据主导地位。

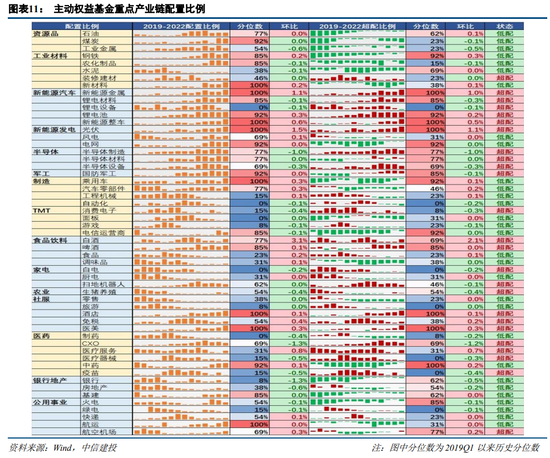

●重点产业链:主动增配白酒,新能源部分环节仍然强势1)周期资源品:整体仍然低配,但绝对配置比例处于2019年以来中高水平,工业金属下滑明显。2)新能源汽车:绝对配比和超配比例均提升,新能源金属和整车提升较多,锂电设备配置力度较低。3)新能源发电:绝对配比和超配比例均提升,光伏增配较多,风电小幅增配。4)半导体:绝对配比和超配比例均下降,材料和设备环节下滑较小。5)制造和TMT:整体仍然低配,乘用车和零部件配比提升,消费电子配比继续下滑。6)消费:整体配比不高,白酒和社服配比提升明显,生猪养殖有所回落。7)医药:整体配比不高,CXO减持明显,医疗服务有所回暖。8)金融地产公用:整体仍然低配,银行地产下滑明显,航空机场有所增配。

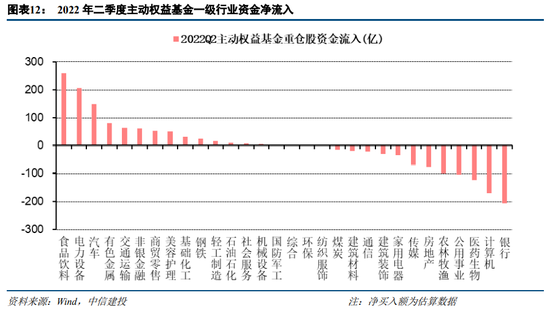

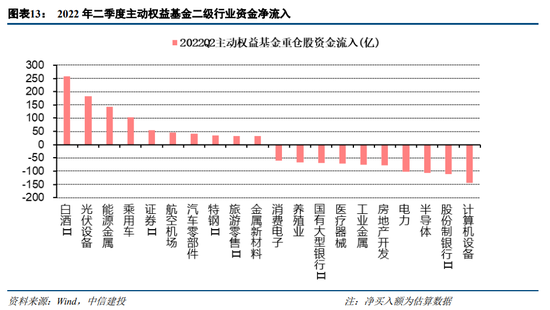

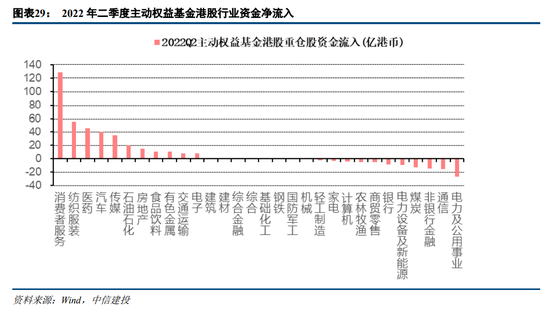

●行业配置:新能源板块里金属、光伏、整车资金流入较多2022年二季度有约260亿资金流向食品饮料行业,新能源板块里能源金属、光伏设备、新能源整车方向的资金净流入均超过100亿。另一方面,银行、计算机、医药生物以及半导体和电力板块,净卖出超过100亿。●港股市场:美团仍然受到资金青睐公募基金向港股消费者服务行业净流入接近270亿港币(其中美团约+125亿港币)。纺织服装、医药、汽车行业的资金流入均超过40亿港币。从电力和通信行业净流出均超过15亿港币。

●风险提示:重仓股与全部持股有差异

一、股票仓位:偏股型升至2010年以来最高水平

2022年二季度,普通股票型、偏股混合型、灵活配置型基金分别取得8.2%、8.1%、6.6%的收益率,均跑赢市场大盘指数,股票型和偏股型基金表现相对更好。

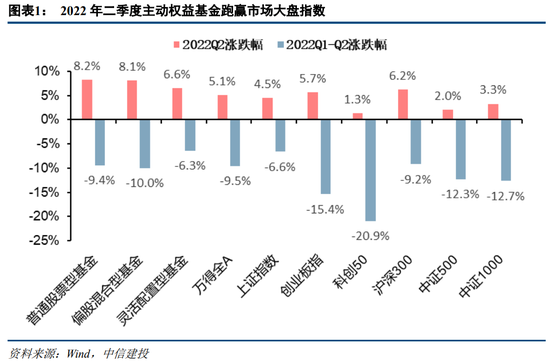

主动权益基金股票仓位回升,偏股混合型基金股票仓位升至2010年以来最高水平。

整体来看,主动权益基金(普通股票型、偏股混合型、灵活配置型,全文同)股票仓位达到83.0%,环比提升2.5pct,处于2010年以来98%的历史分位水平。

普通股票型、偏股混合型、灵活配置型基金股票仓位分别达到90.2%、88.5%、73.8%,分别环比提升0.8pct、2.7pct、3.1pct,分别处于2010年以来98%、100%、82%的历史分位水平。

二、板块风格配置:转向大市值,增配消费周期,看好科创板

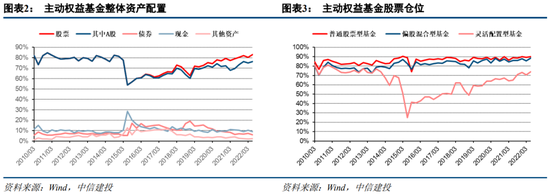

在二季度A股市场触底反弹的过程中,公募资金配置从创业板向主板切换,主动增配消费和周期风格板块较多,但对科创板仍然持续看好。

主板的配置比例环比提升0.7pct,连续四个季度提升,超配比例提升0.8pct;沪深300成分股的配置比例、超配比例也双双提升。

创业板的配置比例环比下降0.8pct,连续四个季度下降,降至2010年以来76%分位水平,超配比例环比下降0.7pct,降至2010年以来57%分位水平;科创板的配置比例持续提升至5.5%,超配比例达到2.4%。

消费和周期风格出现主动增配,成长风格继续减仓,但无论从绝对还是相对比例来看成长仍然占据主导地位。

三、重点产业链:主动增配白酒,新能源部分环节仍然强势

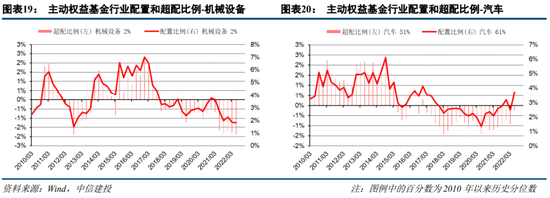

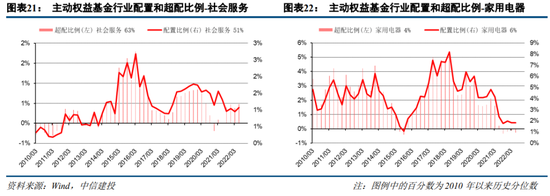

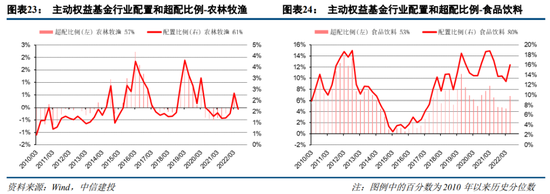

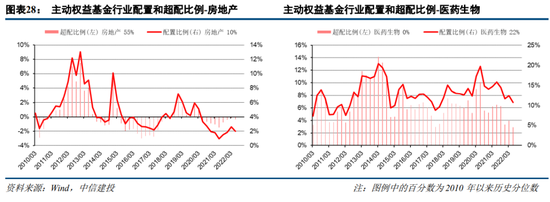

1)周期资源品:整体仍然低配,但绝对配置比例处于2019年以来中高水平,工业金属下滑明显。2)新能源汽车:绝对配比和超配比例均提升,新能源金属和整车提升较多,锂电设备配置力度较低。3)新能源发电:绝对配比和超配比例均提升,光伏增配较多,风电小幅增配。4)半导体:绝对配比和超配比例均下降,材料和设备环节下滑较小。5)制造和TMT:整体仍然低配,乘用车和零部件配比提升,消费电子配比继续下滑。6)消费:整体配比不高,白酒和社服配比提升明显,生猪养殖有所回落。7)医药:整体配比不高,CXO减持明显,医疗服务有所回暖。8)金融地产公用:整体仍然低配,银行地产下滑明显,航空机场有所增配。

四、行业配置:新能源板块里金属、光伏、整车资金流入较多

从公募资金行业流向来看,2022年二季度有约260亿资金流向食品饮料行业,新能源板块里能源金属、光伏设备、新能源整车方向的资金净流入均超过100亿。另一方面,银行、计算机、医药生物以及半导体和电力板块,净卖出超过100亿。

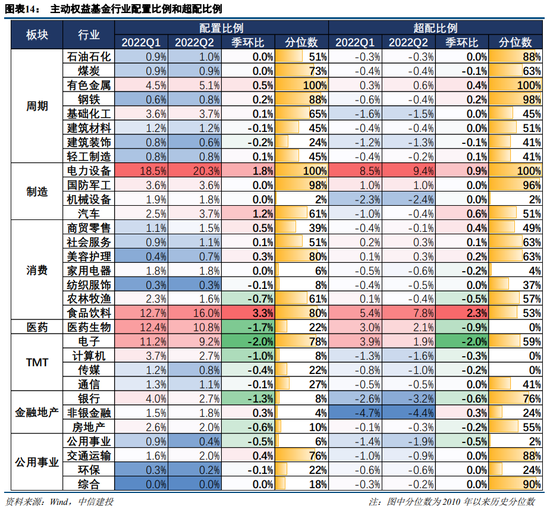

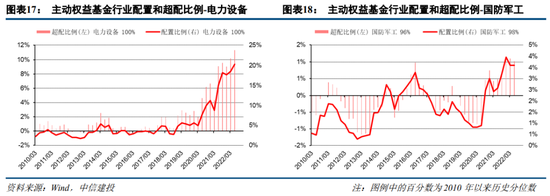

前四大行业:电力设备和食品饮料增配,医药生物和电子减配。2022年二季度,主动权益基金配置比例和超配比例最高的行业为电力设备、食品饮料、医药生物、电子,配置比例分别达到20.3%、16.0%、10.8%、9.2%,环比变化分别+1.8pct、+3.3pct、-1.7pct、-2.0pct;超配比例分别9.4%、7.8%、2.1%、1.9%,环比变化分别为+0.9pct、+2.3pct、-0.9pct、-2.0pct。截至2022年二季度,有色金属、钢铁、电力设备、国防军工行业的配置比例,以及石油石化、有色金属、钢铁、电力设备、国防军工、交通运输行业的超配比例,处于历史分位数 85% 上方。

五、港股市场:美团仍然受到资金青睐

2022年二季度公募基金向港股消费者服务行业净流入接近270亿港币(其中美团约+125亿港币)。

纺织服装、医药、汽车行业的资金流入均超过40亿港币。

从电力和通信行业净流出均超过15亿港币。

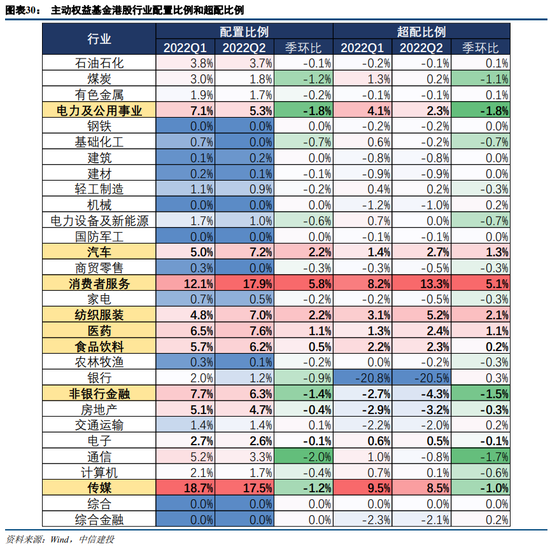

配置比例较高的行业来看,电力公用、非银金融、传媒行业的配置比例和超配比例下滑较多,汽车、消费者服务、纺织服装、医药、食品饮料行业的配置比例和超配比例提升较明显。

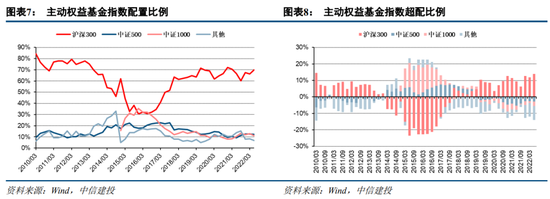

六、重点个股资金流入流出情况