4月20日拓荆科技科创板上市 成功募资约22.73亿元

最佳答案:4月20日,国产半导体设备厂商拓荆科技股份有限公司(以下简称拓荆科技)正式登陆上海证券交易所科创板。 发行价格为71.88元/股,发行数量为3,161.9800万股,成功募资约22.73亿元(扣除

4月20日,国产半导体设备厂商拓荆科技股份有限公司(以下简称“拓荆科技”)正式登陆上海证券交易所科创板。

发行价格为71.88元/股,发行数量为3,161.9800万股,成功募资约22.73亿元(扣除发行费用后募集资金净额约为21.28亿元),相比之前的计划超募了12亿元。

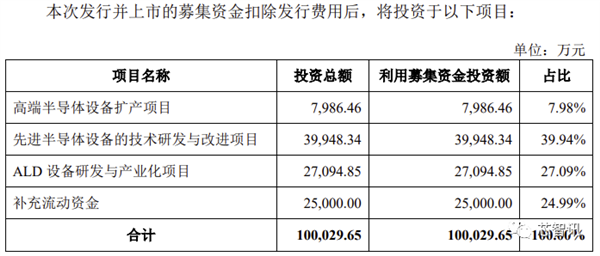

根据此前的招股计划,拓荆科技拟募资月10亿元,主要用于先进半导体设备的技术研发与改进项目、ALD设备研发与产业化项目、高端半导体设备扩产项目及补充流动资金。

拓荆科技今日开盘后,股价一度大涨46%,涨至104.96元/股,截至收盘股价回落至92.30元/股,涨幅28.41%,市值116.74亿元。

助力半导体薄膜沉积设备国产化

据招股书显示,拓荆科技成立于2010年4月,主要从事高端半导体专用设备的研发、生产、销售和技术服务。公司聚焦的半导体薄膜沉积设备与光刻机、刻蚀机共同构成晶圆制造三大核心设备,也是目前国内唯一一家产业化应用的集成电路PECVD、SACVD设备厂商。

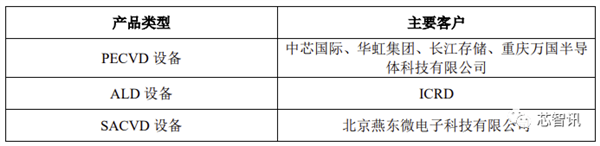

拓荆科技主要产品包括等离子体增强化学气相沉积(PECVD)设备、原子层沉积(ALD)设备和次常压化学气相沉积(SACVD)设备三个产品系列,并已广泛应用于中芯国际、华虹集团、长江存储、长鑫存储、厦门联芯、燕东微电子等国内晶圆厂14nm及以上制程集成电路制造产线,在不同种类芯片制造产线的多道工艺中得到商业化应用,同时公司已展开10nm及以下制程产品验证测试,公司在研产品已发往国际领先晶圆厂参与其先进制程工艺研发。

凭借长期的技术研发和工艺积累,拓荆科技成为较早打破国际巨头技术垄断局面的企业。公司100%自主知识产权研制的PECVD设备,是国内唯一能够应用于大规模集成电路生产线的12英寸全自动PEVCD设备,已用于28nm的集成电路的批量生产,同时具有14-10nm的技术的延展性,产品性能指标表现达到了世界先进水平。

此外,拓荆科技还建成了我国首个半导体薄膜设备生产基地,总建筑面积40,000平方米,包括研发及生产用十级,百级和千级无尘洁净间。按照发展规划,公司将开展配适10nm以下制程的PECVD产品研发;开发Thermal ALD 和大腔室PE ALD;同时升级SACVD设备,研发12英寸满足28nm以下制程工艺需要的SACVD设备。

不过,需要指出的是,与中国大陆半导体专用设备企业相比,国际巨头企业拥有客户端先发优势,产品线丰富、技术储备深厚、研发团队成熟、资金实力较强等优势,国际巨头还能为同时购买多种产品的客户提供捆绑折扣。

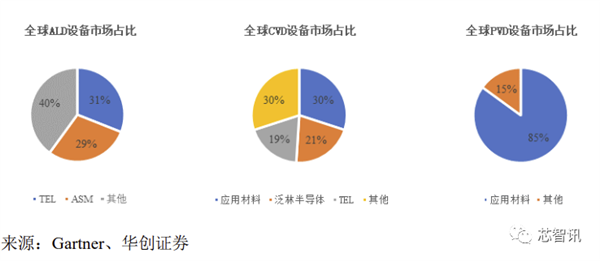

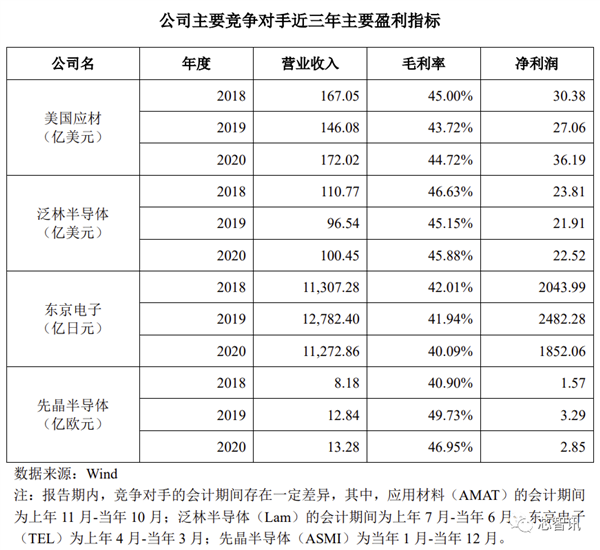

从全球市场份额来看,薄膜沉积设备行业呈现出高度垄断的竞争局面,行业 基本由应用材料(AMAT)、ASMI、泛林半导体(Lam)、东京电子(TEL)等国际巨头垄断。2019 年,ALD 设备龙头东京电子(TEL)和先晶半导体(ASMI) 分别占据了 31%和 29%的市场份额,剩下 40%的份额由其他厂商占据;而应用 材料(AMAT)则基本垄断了 PVD 市场,占 85%的比重,处于绝对龙头地位;在 CVD 市场中,应用材料(AMAT)全球占比约为 30%,连同泛林半导体(Lam) 的 21%和 TEL 的 19%,三大厂商占据了全球 70%的市场份额。

相比国际巨头,拓荆科技的综合竞争力处于弱势地位。另外,国内半导体设备厂商存在互相进入彼此业务领域,开发同类产品的可 能。例如,在 ALD 设备领域,除发行人外,北方华创、盛美上海、屹唐股份及 中微公司已推出自产设备或有进入 ALD 设备市场的计划。拓荆科技面临国际巨头以及潜在国内新进入者的双重竞争。

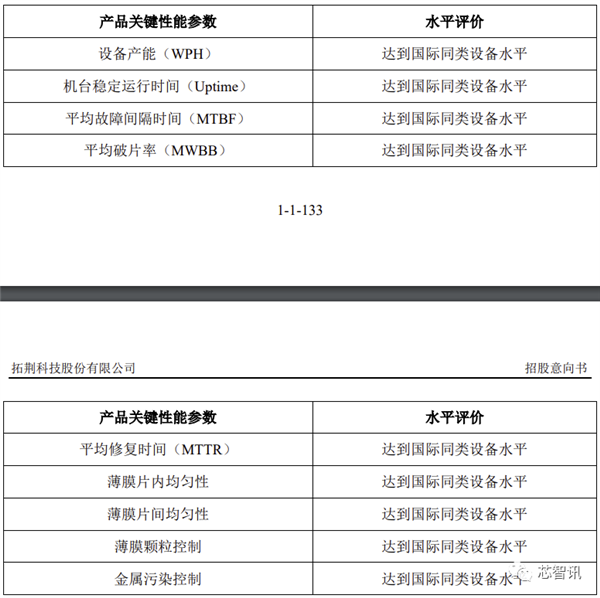

当然,拓荆科技也有着一定的自身优势。比如,公司部分产品的总体性能和关键性能参数已达到国际同类设备水平。此外,相比海外的竞争对手来说,拓荆科技的研发和生产主要位于中国大陆,拥有区位优势,可以更快速的响应本土客户的需求,同时在运营成本上也更低。

拓荆科技表示,此次发行上市,是公司发展史上的一个重要里程碑,公司将借助资本市场这一平台,全面提升公司综合实力和公司价值,实现投资者利益最大化。

营收持续高速增长,2021年实现扭亏为盈

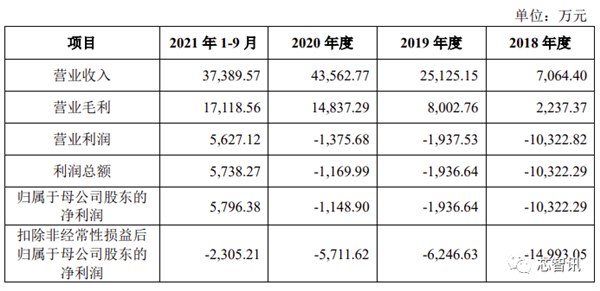

招股书显示,2018-2020年及2021年1-9月(以下简称“报告期内”),拓荆科技营收分别为7,064.4万元、25,125.15万元、43,566.77万元、37,389.57万元;净利润分别为-10,322.29万元、-1,936.64万元、-1,169.99万元及 5,704.87万元;扣除非经常性损益后归属于母公司所有者的净利润分别为 -14,993.05万元、-6,246.63万元、-5,711.62万元和-2,305.21万元。

报告期内,拓荆科技尚未实现盈利。拓荆科技表示,这主要由于半导体设备行业技术含量高,研发投入大,产品验证周期长,公司需要持续进行了大量的研发投入所致。

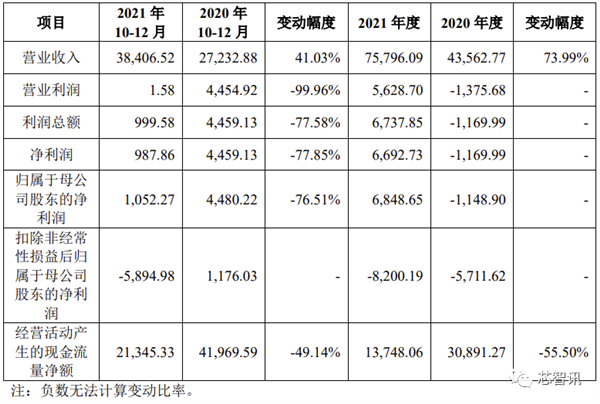

根据拓荆科技最新公布的财务数据显示,2021年全年营业收入为75,796.09万元,同比增长73.99%,净利润为6,848.65万元。实现了年度净利润扭亏为盈,但是扣非净利润依然为亏损。

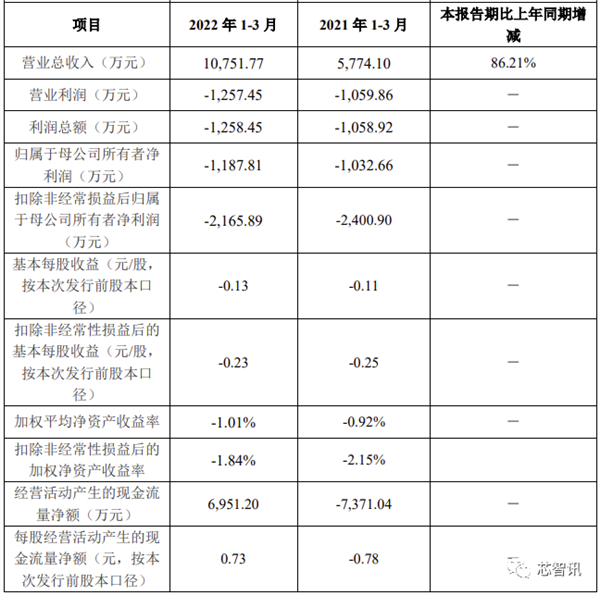

2022年1-3月,拓荆科技实现营业收入10,751.77 万元,较上年同期增长 86.21%, 净利润再度变为亏损1,187.81万元。

拓荆科技表示,营收增长主要是由于国内半导体设备行业需求增长以及公司产品竞争力提升。在收入大幅增长的情况下,由于2022年 1-3 月公司研发费用较上年同期增长了72.64%,这也使得公司归属于母公司所有者的净利润及扣除非经常性损益后归属于母公司所有者的净利润亏损,较上年同期基本持平。

与主要竞争对手的业绩对比来看,拓荆科技目前仍有非常大的差距。

政府补贴收入占比较高

正如前面所提及的,虽然2021年度拓荆科技的净利润实现了扭亏为盈,达到了6,848.65万元,但这主要是得益于政府补贴。

报告期内,公司收到的政府补助款项分别为 4,221.41 万元、3,686.86 万元、 25,114.58万元和5,166.20万元,占各期经营活动现金流入小计的19.79%、13.50%、 27.61%和 6.58%。

报告期内,公司计入其他收益的政府补助金额分别为 4,691.53 万元、4,326.27 万元、5,096.14 万元、8,074.57 万元,占当期营业收入的比重分别为 66.41%、17.22%、11.70%和 21.60%。

可以看到,报告期内,政府补贴在拓荆科技的营业收入当中的占比一直是比较高的。

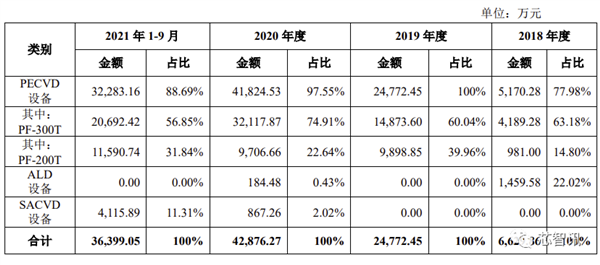

PECVD仍是营收主要来源

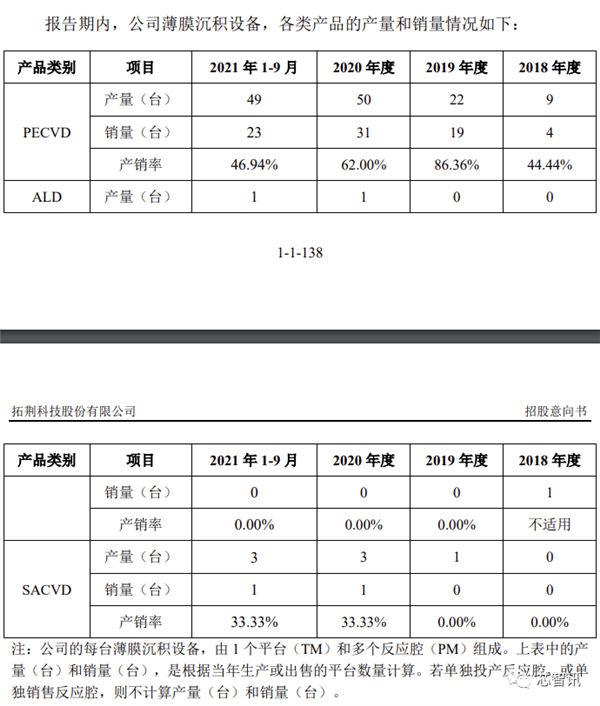

虽然在招股书当中,拓荆科技称PECVD、ALD、SACVD是其主要销售的三大类设备,但是从各类产品的产量、销量及销售收入占比来看,PECVD仍是产销量及营收占比最高的。其中,PECVD的销售收入在总营收当中的占比一直都是在77%以上。ALD、SACVD设备的产销规模较小,在营收当中的占比也较小。

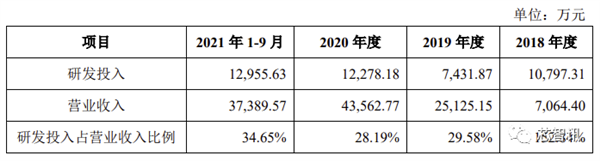

研发投入占比持续维持高档

报告期内,公司研发费用分别为 10,797.31 万元、7,431.87 万元、12,278.18 万元和 12,955.63 万元,占各期营业收入的比例为 152.84%、29.58%、28.19%和 34.65%。研发费用金额较高和占营业收入的比例较大,这也是公司在报告期内亏损的主要原因。

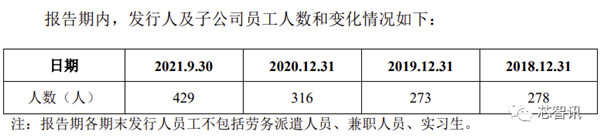

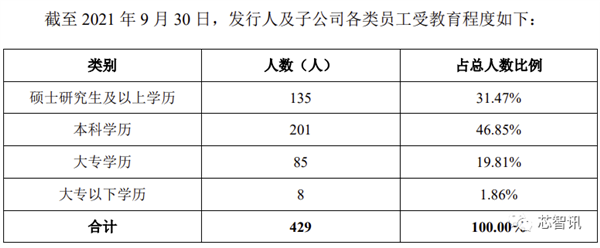

持续的高比例的研发投入,也推动了拓荆科技研发人员及专利产出的增长。招股书显示,截至2021年9月30日,公司员工总数为429人,其中本科及以上学历人员占比高达78.32%。公司研发人员已达189人,在公司总员工数量当中的占比为44.06%。

截至 2022 年 3 月 8 日,拓荆科技累计已获授权的专利 174 项(境内 153 项,其他国家或地区 21 项),其中发明专利共计 98 项(境内 77 项,其他国家或地区 21 项)。公司还先后承担了“90-65nm 等离子体增强化学气相沉积设备研发与应用”和 “1x nm 3D NAND PECVD 研发及产业化”等 4 项国家重大科技专项/课题,已研发了支持不同工艺型号的 PECVD、ALD 和 SACVD 设备,在半导体薄膜沉积设备领域积累了多项研发及产业化的核心技术,构建了具有设备种类、工艺型号 外延开发能力的研发平台。

前五大客户占比超80%

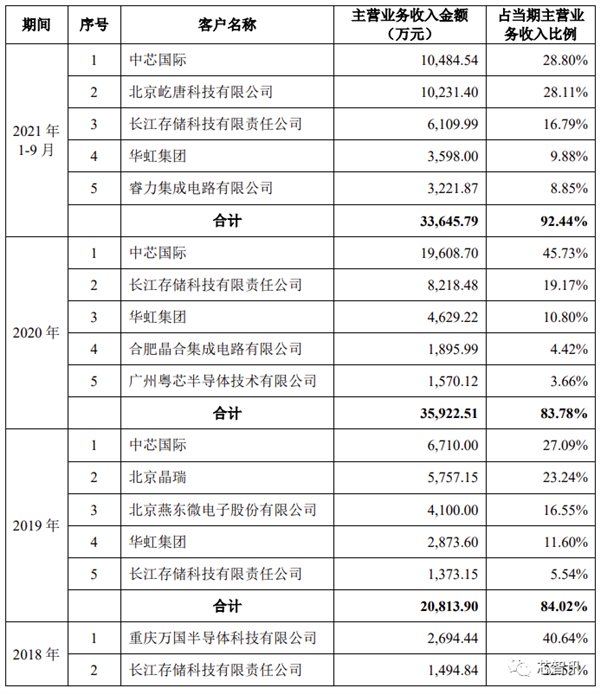

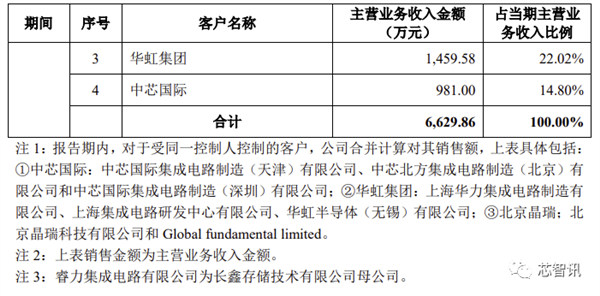

报告期内,公司各期前五大客户主营业务收入金额占当年主营业收入额的占 比较高,分别为 100.00%、84.02%、83.78%和 92.44%,占比较高。这主要是由于下游集成电路行业集中度高所致。客户也主要是国内的头部晶圆厂,比如中芯国际、长江存储、华虹集团等。其中,中芯国际近两年多以来一直是拓荆科技的第一大客户。

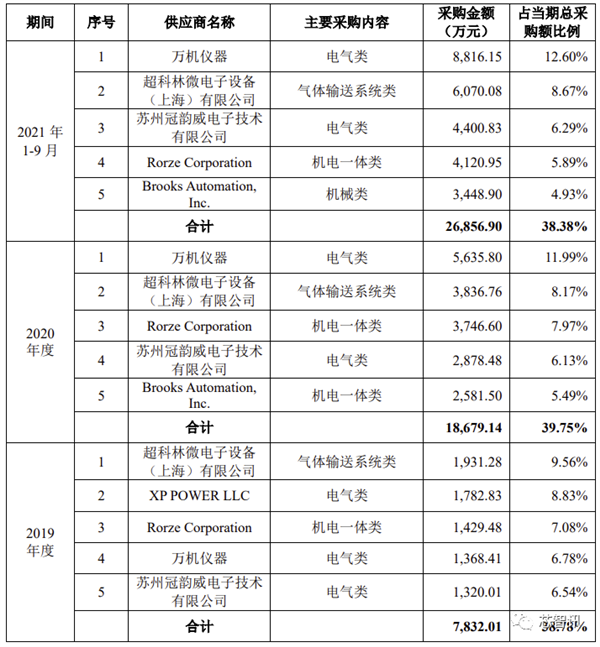

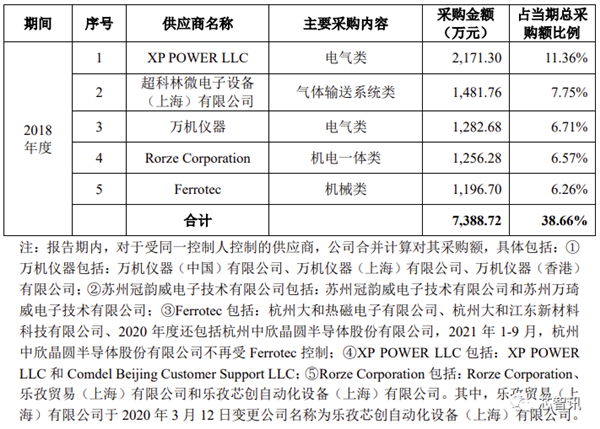

前五大供应商占比低于40%

报告期内,公司向前五大供应商的采购总额在总采购额当中的占比均低于40%,对于第一大供应商的采购占比也均低于13%,并不存在严重依赖于少数供应商的情形。公司的前五名供应商比较稳定,不存在新增供应商。

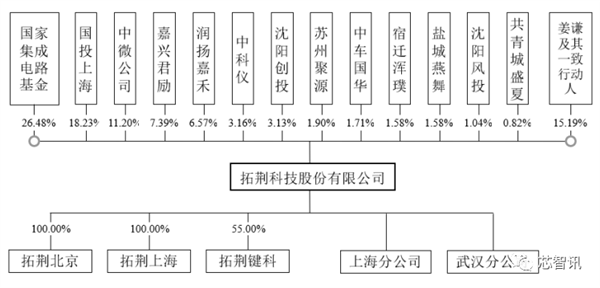

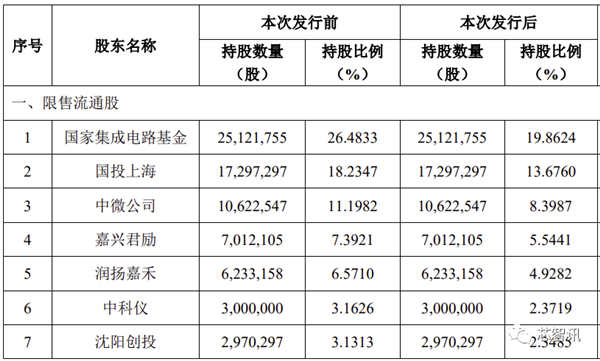

国家大基金为第一大股东,但无实际控制人

从股权结构来看,在上市发行前,国家集成电路基金为拓荆科技第一大股东,持股26.48%,第二大股东国投上海持股18.23%,第三大股东中微公司持股11.20%。

本次发行后,国家集成电路基金持有拓荆科技19.86%的股份。由于拓荆科技单个股东持有或控制的股份数量均未超过公司总股本的30%,无法形成控股,单个股东亦不能决定董事会多数席位,使得拓荆科技无控股股东及实际控制人。

拓荆科技表示,公司经营方针及重大事项的决策均由股东大会或董事会按照公司议事规则充分讨论后确定,避免了因单个股东控制引起决策失误而导致公司出现重大损失的可能,但不排除存在因无控股股东及实际控制人导致公司决策效率低下的风险。

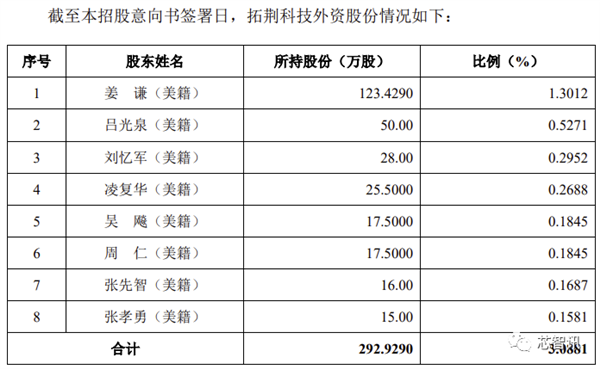

核心技术团队均为美籍

拓荆有限成立时注册资本 1,000 万元,中科仪、孙丽杰(代替美籍华人姜谦出资)分别出资 60%、40%。其中,孙丽杰以“半导体基板加工设备”技术经评估出资 400 万元。

孙丽杰于 2014 年 1 月将其持有的拓荆有限 40% 股权转让给姜谦、凌复华、张孝勇、刘忆军、张先智五名外籍专家,以及公司四个员工持股平台沈阳盛腾、沈阳盛旺、沈阳盛全、沈阳盛龙,实现了代持股份的解除。

截至本上市公告书签署日,拓荆科技董事姜谦、拓荆科技董事长吕光泉、田晓明、张孝勇、周坚、叶五毛、宁建平等七名美籍专家,均为拓荆科技核心技术人员,直接持有并通过员工持股平台间接持有发行人激励股份,共计持有拓荆科技3.0881%的股权。具体情况如下:

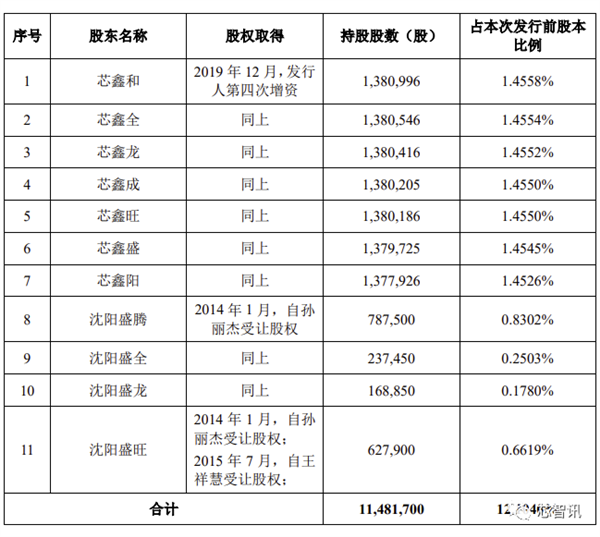

截至本上市公告书签署日,拓荆科技设有芯鑫和、芯鑫全、芯鑫龙、芯鑫成、 芯鑫旺、芯鑫盛、芯鑫阳、沈阳盛腾、沈阳盛旺、沈阳盛全、沈阳盛龙等 11 个员工持股平台,合计持有发行人 11,481,700 股股份,占本次发行前股份总数的12.1040%。

吕光泉、刘忆军、凌复华、吴飚、周仁、张先智、 张孝勇等 8 名直接持有公司股份的自然人,以及芯鑫和、 芯鑫全、芯鑫龙、芯鑫成、芯鑫旺、芯鑫盛、芯鑫阳、沈阳盛腾、沈阳盛旺、沈阳盛全、沈阳盛龙等 11 个公司员工持股平台,均为姜谦的一致行动人,合计持有拓荆科技15.1920%的股份。