上期出特下期必出特号规律: 长城基金:票息策略可以继续,阶段性配置或可适当止盈

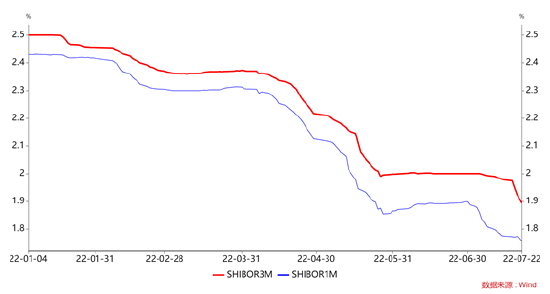

最佳答案:一、资金面回顾:银行间资金面持续宽松 上周央行公开市场投放量变化更加频繁和灵活,从18日至22日的规模分别为 120、70、30、30、30亿元,资金面保持宽松。上周R001/R007价格下行1BP/

一、资金面回顾:银行间资金面持续宽松

上周央行公开市场投放量变化更加频繁和灵活,从18日至22日的规模分别为 120、70、30、30、30亿元,资金面保持宽松。上周R001/R007价格下行1BP/2BP,1年期国股CD、AAA短融中票收益率下行4bp/7bp。

银行间资金面保持宽松状态

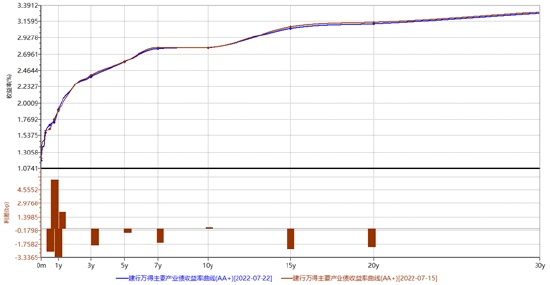

二、现券市场回顾:长债出现高位止盈迹象

上周欠配情况和地产悲观情绪没有缓解,叠加周三李克强总理表态“不会为了过高增长目标而出台超大规模刺激政策”,债市整体表现向好,但内部有所分化。信用债收益率在欠配资金流入下震荡下行;利率债前四天上涨,周五在一些消息和止盈情绪主导下明显回调,活跃10年国开220210从周初的3.0525%下行至周四的3.026%,周五又回调至3.045%。

不同期限国债涨跌互现

三、转债市场回顾展望:溢价率维持高位,建议关注结构性机会

上周股指先涨后跌,依然维持震荡格局,板块与热点轮动加快。盘面上,上证50表现好于创业板,出现一定的风格切换迹象。中报预告已披露超 1740 家,预喜率约四成,市场关注点从中报景气逐渐转向三季度景气延续和业绩拐点方向。中证1000股指期货上市,ETF资金流入明显,加之外部流动性充裕,中小盘股活跃度较高。总理不过度出台超大规模刺激政策讲话后,股市再次出现波动,市场仍待主线进一步确立。

回到转债市场,近期部分低价转债开始估值提升,一定程度上说明转债市场类似纯债市场,也存在小型资产荒的迹象,这可能跟宏观流动性偏宽松、纯债收益率太低或理财规模的增长有关。经过上周,转债溢价率回到了2月大跌前的较高位置。展望后市,虽然我们不认为会有系统性风险,但是转债的beta机会可能已经难以获得,未来转债市场机会可能更多来自正股驱动。在目前宏观经济预期偏弱的环境下,建议重点关注业绩确定、行业格局较好的中游制造业和未来可能底部改善的消费、地产链等行业相关品种。

四、债市展望:票息策略可以继续,长债阶段性组合部分可考虑适当止盈

中长期观点不变:基准情形下,看好三季度宽信用见效,叠加债市收益率目前偏低的位置,我们认为债市的趋势性配置机会仍需等待。

短期来看:我们认为宽松货币环境不会马上改变,“票息+杠杆”依然是较优策略。对于此前谈到的对长债出于阶段性机会的组合部分,可以考虑适当止盈。一方面,从上周五的市场交易盘面来看,在前期超买比较显著的情况下,长债止盈倾向较多,最近这方面压力会持续存在;另一方面,周五国常会重点提到提振经济、扩大有效需求等要求,在利率快速下行后这些偏利空的消息可能对短期债市产生扰动。

免责声明:

本通讯所载信息来源于本公司认为可靠的渠道和研究员个人判断,但本公司不对其准确性或完整性提供直接或隐含的声明或保证。此通讯并非对相关证券或市场的完整表述或概括,任何所表达的意见可能会更改且不另外通知。此通讯不应被接收者作为对其独立判断的替代或投资决策依据。本公司或本公司的相关机构、雇员或代理人不对任何人使用此全部或部分内容的行为或由此而引致的任何损失承担任何责任。未经长城基金管理有限公司事先书面许可,任何人不得将此报告或其任何部分以任何形式进行派发、复制、转载或发布,且不得对本通讯进行任何有悖原意的删节或修改。基金管理人提醒,每个公民都有举报洗钱犯罪的义务和权利。每个公民都应严格遵守反洗钱的相关法律、法规。投资需谨慎。