东北50岁熟妇露脸在线: 权威报告!一年吸金超21000亿

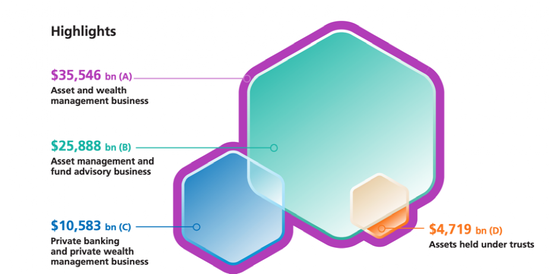

最佳答案:香港证券与期货监察委员会(SFC)日前发布的一份调研报告显示,截至2021年底,香港资产管理和财富管理行业规模达35.55万亿港元,同比上升2%。其中,资产管理和基金顾问业务规模达

香港证券与期货监察委员会(SFC)日前发布的一份调研报告显示,截至2021年底,香港资产管理和财富管理行业规模达35.55万亿港元,同比上升2%。其中,资产管理和基金顾问业务规模达25.89万亿港元,同比上升8%。

SFC投资产品部执行主管(Executive Director) Christina Choi表示,在快速变化和充满挑战的大环境中,调研的结果显示了香港资产管理和财富管理行业的核心优势,SFC会持续支持香港全球资产管理和财富管理中心建设,和香港全球的基金注册中心建设。

数据显示,各种不确定性下,香港资产管理和财富管理行业2021年行业吸收资金净流入21520亿港元,较前一年的20350亿港元多增6%,全球金融中心地位愈发稳固。

资料显示,SFC的调研覆盖四类主体:SFC持牌机构(LC);从事资产管理业务、私人银行业务,以及私人财富管理业务的银行,这部分银行称为注册机构(RC); 未持有SFC颁发牌照的保险公司,简称保险公司(IC);信托公司。SFC向超过1000家机构发送问卷,通过收集和整理各项数据得出结论。

调研的核心发现包括:

1.截至2021年底,香港资产管理和财富管理业务达35.55万亿港元,同比增2%。

2.截至2021年底,香港资产管理和基金顾问业务规模达25.89万亿港元,同比增8%。

3.各种不确定性下,香港资产管理和财富管理行业2021年行业吸收资金净流入21520亿港元,较前一年的20350亿港元多增6%。

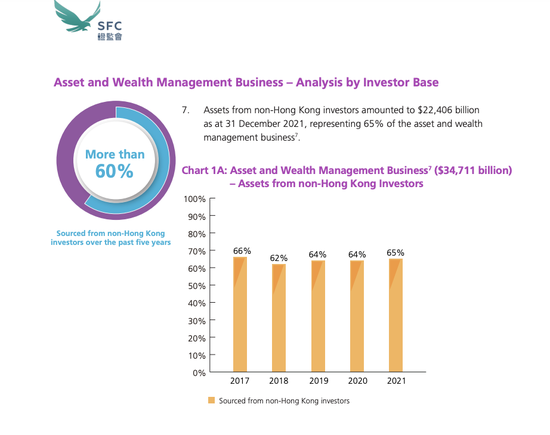

4.作为全球金融中心,香港资产管理和财富管理行业65%的规模来自香港之外的投资者。

5.作为近年的新举措,截至2021年12月31日,在香港注册的开放式基金公司达48家,含95只子基金,包括21只ETF。这些基金的总规模达167亿港元。

6.截至2021 年底,香港9号牌(资产管理牌照)的持牌机构数量同比增5%,达到1979家,其中407家来自内地相关集团,较前一年的397家有所上升。

我们一起来看看。

强力吸引全球投资者

过去五年,香港的资产管理和财富管理行业规模的超过60%由香港之外的投资者贡献。

截至2021年底,香港的资产管理和财富管理行业65%的资产约22.41万亿港元来自香港之外的投资者。截至2020年底,香港之外的投资者贡献了行业规模的64%。过去五年,香港之外的投资者对行业规模的贡献都在60%以上。

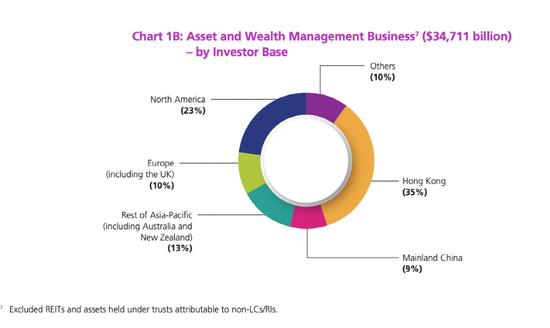

具体来看,香港资产管理和财富管理行业34.71万亿港元的总规模中(注意:这里不含REITs和非持牌机构、非注册机构旗下的信托产品,所以和前述的35.55万亿港元略有出入。),9%来自中国内地的投资者,35%来自中国香港的投资者,23%来自北美的投资者,13%来自中国之外的亚太投资者者,10%来自于欧洲的投资者,其余的投资者贡献了剩余的10%。

资产管理和基金顾问业务净流入1.5万亿港元

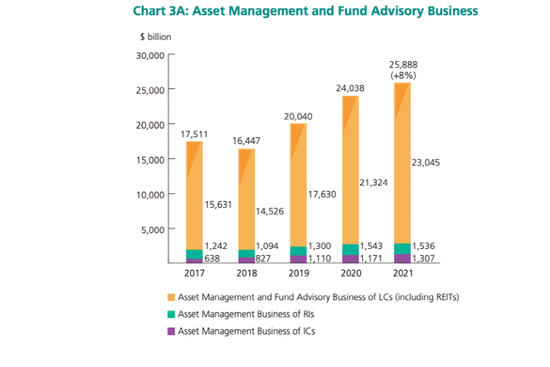

截至2021年底,资产管理和基金顾问业务总规模25.89万亿港元,同比增8%,其中基金顾问业务是指来自香港的基金向全球管理人提供顾问服务。2021年香港资产管理和基金顾问业务吸引资金净流入1.5万亿港元,较上一年多增10%。

从机构类型来看,SFC持牌机构(LC)贡献了资产管理和基金顾问业务的绝对大头,截至2021年底LC贡献的资产管理和基金顾问业务规模达23.05万亿港元。其余的规模来自于非持牌注册银行机构(RC),以及(非持牌)相关的保险公司(IC)。

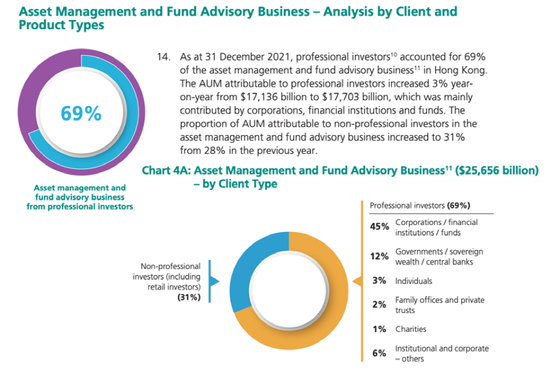

专业投资者为主流

与内地非专业投资者主导的投资者结构不同,香港相关的资管和基金顾问业务中专业投资者占据主导地位。

截至2021年底,资管和基金顾问规模的69%来自于专业投资者。专业投资者又分为公司专业投资者、机构专业投资者,和个人专业投资者。截至2021年底,专业投资者内部,公司、机构和基金贡献了资管和基金顾问规模的45%,政府、主权基金、央行贡献了资管和基金顾问规模的12%,个人贡献了3%,家族办公室和私有的信托贡献了2%,慈善组织贡献了1%,其它组织贡献了6%。

中国内地为第二大投资目的地

香港的资产管理和基金顾问业务中相当一部分资金投资到了中国内地。

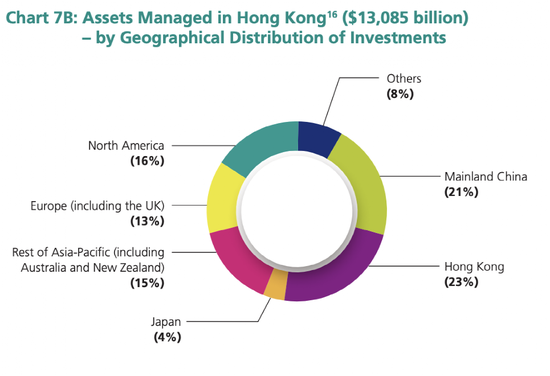

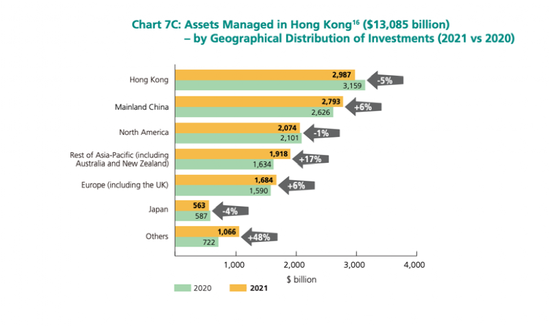

例如,截至2021年底,香港的资产管理和基金顾问业务中在香港管理的资产规模为13.09万亿港元。这13.09万亿港元中,21%投向了中国内地,23%投向了中国香港,16%投向了北美,15%投向了中国、日本除外的亚太市场,13%投向了欧洲,4%投向了日本,8%投向了其它地区。

也即中国内地是中国香港之外第二大投资目的地。

不仅如此,2021年在香港管理的资产投资到中国内地的资产规模同比增6%,投资到中国香港的资产同比减5%,投资到北美的资产同比减1%,投资到亚太其它地区(中国、日本除外)资产同比增17%。

SFC: 推动基金互认机制优化

截至2022年1季度末,内地和香港互认基金机制安排下,共有47只内地基金被批准成为互认基金,这些基金中,由香港投资者贡献资管规模同比增42%,达12.40亿元人民币。与此同时,38只香港基金被批准成为互认基金,这些基金中,由内地投资者贡献的资管规模同比下降30%,至118.86亿元人民币。

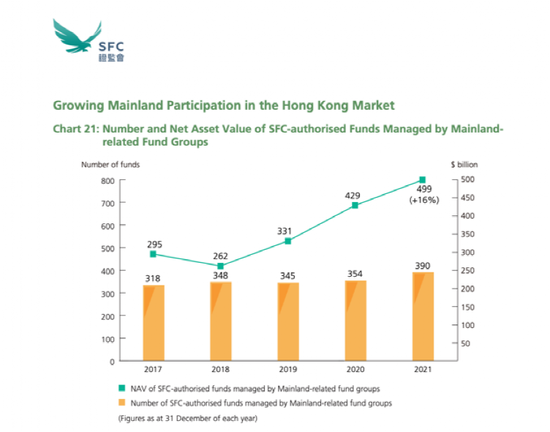

内地机构已成为香港资管市场的重要参与者。截至2021年12月底,内地相关集团

发行的SFC批准基金总规模4990亿港元,同比增16%。与2017年底的2950亿港元相比有显著提升。从基金数量来看,2017年内地相关集团发行的SFC批准基金数量为318只,到2021年基金数量增至390只。

SFC 表示,正在进一步与内地监管机构协商以改进基金互认机制。例如,SFC与中国证监会讨论的事项包括:放松互认基金在对方市场的销售规模限制(目前互认基金在对方市场销售的规模不超过基金总规模的一半),以及放松海外代理限制和为内地投资者投资香港市场提供更为多元的基金选择池子。